Pravidla pro tvorbu daňových rezerv jsou stanovena v zákoně o rezervách. Mohou je tvořit také podnikatelé, kteří vedou daňovou evidenci.

LEGISLATIVA

Rezerva jako daňový výdaj

Daňovým výdaje jsou rezervy a opravné položky, jejichž způsob tvorby a výši pro daňové účely stanoví zvláštní zákon (§ 24/2i ZDP). Tím je zákon o rezervách (číslo 593/1992 Sb.).

Tvorba daňových rezerv je daňovým výdajem, při rozpuštění (snížení, zrušení) potom dochází ke zvýšení základu daně z příjmů.

U podnikatelů se nejčastěji setkáváme s rezervami na opravy hmotného majetku.

Podmínky tvorby rezerv

Poplatníci mohou tvořit rezervy na opravy hmotného majetku, jehož doba odpisování je pět a více let (respektive je zatříděn ve druhé až šesté odpisové skupině). Nelze tvořit rezervu na technické zhodnocení majetku.

Rezervy mohou tvořit poplatníci, kteří:

- jsou vlastníky majetku,

- jsou pachtýři na základě smlouvy o pachtu obchodního závodu a k opravám jsou smluvně zavázáni.

Rezervy nelze tvořit na opravy majetku:

- který je určen k likvidaci,

- u něhož jde o opravy v důsledku škody či jiné nahodilé události,

- u něhož jde o opravy, které se pravidelně opakují každý rok,

- k němuž má vlastnické právo poplatník v konkurzu.

Ve zdaňovacím období je tvorba rezervy výdajem (nákladem), pokud budou peněžní prostředky v plné výši rezervy připadající podle na jedno zdaňovací období převedeny na samostatný účet v bance, který a je určen výhradně pro ukládání prostředků rezerv, a to nejpozději do termínu pro podání daňového přiznání. Nebudou-li peněžní prostředky převedeny na samostatný účet nejpozději do termínu pro podání daňového přiznání, rezerva se zruší ve zdaňovacím období, za které se toto přiznání podává. Peněžní prostředky samostatného účtu mohou být čerpány pouze na účely, na které byla rezerva vytvořena.

Podnikatel může tvořit více samostatných rezerv na jednotlivé opravy téhož majetku.

Náklady na opravu musí být vždy podloženy kvalifikovaným rozpočtem ceny celkové opravy.

Rezerva musí být tvořena minimálně po dvě zdaňovací období. Do počtu zdaňovacích období tvorby rezervy nezahrnuje období, kdy dojde k zahájení opravy. Maximální počet zdaňovacích období, ve kterých lze daňovou rezervu tvořit závisí na odpisové skupině, ve které je majetek zatříděn:

Odpisová skupina Maximální počet zdaňovacích období

--------------------------------------------------------------

2 3

3 6

4 8

5 a 6 10

Není-li oprava zahájena nejpozději ve zdaňovacím období následujícím po zdaňovacím období, ve kterém se předpokládalo zahájení opravy, rezerva se zruší v tomto následujícím období. Zrušení rezervy znamená zvýšení základu daně.

REZERVY V ÚČTU

Příklad

Podnikatel tvořil v letech 2017 a 2018 rezervu na opravu nákladního auta ve výši 50.000 Kč ročně. Opravu za 100.000 Kč předpokládal provést a provedl v roce 2019. Skutečné náklady byly 120.000 Kč.

Rok Snížení zákl. daně Daňový výdaj Zvýšení zákl. daně

tvorba rezervy oprava zrušení rezervy

--------------------------------------------------------------

2017 50.000

2018 50.000

2019 120.000 100.000

Evidence rezerv

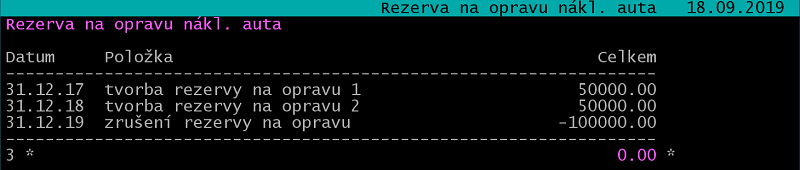

Pro evidenci rezerv v Účtu využijte /Kalkulace v /Ostatní /Kalkulačky.

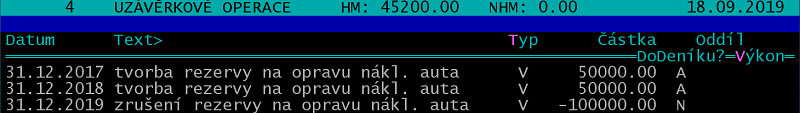

Uzávěrkové operace

Tvorbu a zrušení rezervy v Účtu zapište do uzávěrkových operací (/Přehledy /Účetní výkazy /Uzávěrkové operace /Editace s aktualizací odpisů):

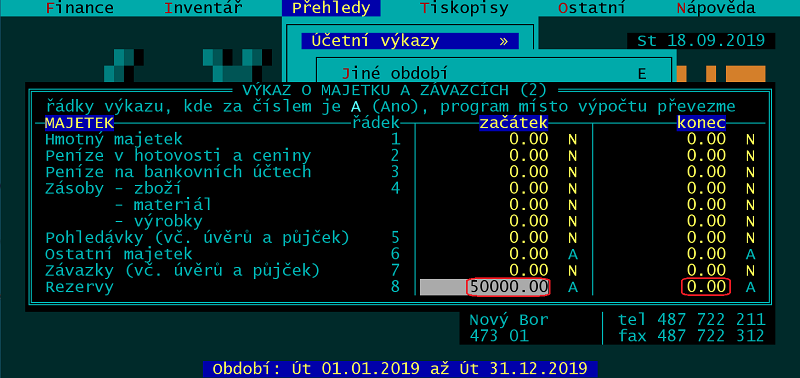

Výkaz o majetku a závazcích

V /Přehledy /Účetní výkazy /Ručně zadaný majetek do řádku 8 Rezervy zapište stav rezerv k 1.1. a 31.12. daného období. Za rok 2019 bude:

Přiznání k DPFO, příloha číslo 1

Výši zákonných rezerv je nutno vykázat v tabulce D přílohy číslo 1 - podnikání přiznání k dani z příjmů fyzických osob. Do přiznání převezměte údaje z výkazu o majetku a závazcích tak, že na straně 2 přílohy stiskněte F7 a volte /Převzít přehled o majetku a závazcích /Celý výkaz (oba sloupce).