Za jakých podmínek lze uplatnit slevu na druhého z manželů. Co patří či nepatří do příjmů. Zdaňovací období. Sleva v daňovém přiznání.

Podmínky slevy

Podle § 35ba/1/b zákona o daních z příjmů (ZDP) má poplatník nárok na roční slevu ve výši 24.840 Kč na manželku/manžela žijící s poplatníkem ve společně hospodařící domácnosti, pokud nemá vlastní příjem přesahující za zdaňovací období 68.000 Kč. Je-li manželka/manžel držitelem průkazu ZTP/P, zvyšuje se sleva na dvojnásobek (49.680 Kč). Manželem/manželkou se rozumí také partner podle zákona upravujícího registrované partnerství.

Poplatník může uplatnit slevu na vyživovanou manželku/manžela o částku ve výši jedné dvanáctiny za každý kalendářní měsíc, na jehož počátku byly podmínky pro uplatnění nároku na snížení daně splněny.

Poplatník může uplatnit slevu na vyživovanou manželku/manžela, i když uplatňuje výdaje procentem z příjmů.

Co patří do příjmů

Namátkový výčet příjmů, které se do příjmů manželky/manžela zahrnují:

- veškeré příjmy "v hrubém" od zaměstnavatele, z podnikání, z nájmu apod. včetně příjmů, které podléhají srážkové dani nebo jsou osvobozeny od daně z příjmů fyzických osob nebo nejsou předmětem této daně

- všechny druhy důchodů

-

dávky nemocenského pojištění

- nemocenská

- peněžitá pomoc v mateřství

- ošetřovné

- náhrady mzdy při pracovní neschopnosti

- podpora v nezaměstnanosti

- úroky z termínovaného vkladu (zdaněné bankou)

- výhry (zdaněné pořadatelem)

- prodej movitého majetku

- odměna pěstouna

- kompenzační bonus

- ošetřovné pro OSVČ

- další dotační programy v souvislosti s COVID-19

Co nepatří do příjmů

Úplný výčet příjmů, které se do příjmů manželky/manžela nezahrnují:

-

dávky státní sociální podpory

- přídavek na dítě

- rodičovský příspěvek

- příspěvek na bydlení

- porodné

- pohřebné

-

dávky pěstounské péče s výjimkou odměny pěstouna

- příspěvek na úhradu potřeb dítěte

- příspěvek při převzetí dítěte

- příspěvek na zakoupení osobního motorového vozidla

- příspěvek při ukončení pěstounské péče

- dávky osobám se zdravotním postižením

- dávky pomoci v hmotné nouzi

- příspěvek na péči, sociální služby

- státní příspěvky na penzijní připojištění se státním příspěvkem

- státní příspěvky na doplňkové penzijní spoření

- státní příspěvky podle zákona o stavebním spoření

- stipendium poskytované studujícím připravujícím se na budoucí povolání

- příjem plynoucí z důvodu péče o blízkou nebo jinou osobu, která má nárok na příspěvek na péči podle zákona o sociálních službách, který je od daně osvobozen

- úvěry a zápůjčky

U manželů, kteří mají majetek ve společném jmění, se dále do vlastního příjmu manželky/manžela pro účely slevy nezahrnuje příjem, který plyne druhému z manželů (např. nemovitá věc ve společném jmění manželů je vložená do obchodního majetku podnikajícího manžela a případný příjem z pronájmu této nemovitosti se zdaňuje u manžela, který má nemovitost vloženou do obchodního majetku) a příjem, který se pro účely daně z příjmů považuje za příjem druhého z manželů (např. příjmy z pronájmu nemovitosti ve společném jmění manželů, se zdaňují jen u jednoho z nich nebo příjmy z prodeje nemovitosti nezahrnuté v obchodním majetku, se rovněž zdaňují jen u jednoho z nich).

V případě, že rodiče nežijí spolu, upraví soud rozsah jejich vyživovací povinnosti nebo schválí jejich dohodu o výši výživného. Toto výživné je určeno jen dítěti a do vlastního příjmu manželky/manžela se nezahrnuje. Částky přijaté nad rámec takto stanoveného výživného se do vlastního příjmu započítávají.

Zdaňovací období

Do jakého zdaňovacího období se pro účely posouzení vlastního příjmu manželky/manžela zahrnují dávky např. nemocenská, mateřská, podpora v nezaměstnanosti, ošetřovné obdržené manželkou/manželem poplatníka v průběhu ledna 2022.

Do příjmu manželky/manžela se zahrnují příjmy dosažené v daném zdaňovacím období, tj. od 1. ledna do 31. prosince daného kalendářního roku, bez ohledu na skutečnost, zda jde o dávky jako je mateřská, nemocenská, ošetřovné, podpora v nezaměstnanosti či jiné příjmy. To znamená, že mateřská, nemocenská, podpora v nezaměstnanosti, ošetřovné vyplacené v lednu 2023, se započítávají do vlastního příjmu manželky/manžela ve zdaňovacím období roku 2023.

K tomu ještě připomínáme, že u příjmů ze závislé činnosti se postupuje podle § 5/4 o daních z příjmů, v němž se uvádí: "Příjmy ze závislé činnosti vyplacené poplatníkovi nebo obdržené poplatníkem nejdéle do 31 dnů po skončení zdaňovacího období, za které byly dosaženy, se považují za příjmy vyplacené nebo obdržené v tomto zdaňovacího období." To znamená, že příjmy ze závislé činnosti za prosinec 2022 vyplacené v lednu 2023 se zahrnují do vlastního příjmu manželky/manžela do zdaňovacího období roku 2022.

Manželství uzavřené v průběhu roku

Manželství vzniklo 23.7.2022. Manželka neměla příjmy vyšší než 68 tis. Kč za celý rok. Slevu na manželku si může manžel uplatnit ve výši 1/12 za každý kalendářní měsíc, na jehož počátku byly podmínky pro uplatnění nároku na snížení daně splněny. V tomto případě lze uplatnit slevu (za měsíce srpen až prosinec tedy 5 x 2.070 Kč) ve výši 10.350 Kč.

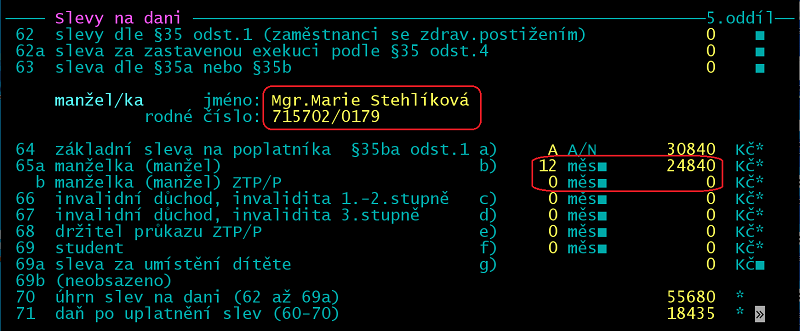

Sleva v daňovém přiznání

Sleva na vyživovanou manželku/manžela uplatněte prostřednictvím řádku 65a, případně řádku 65b je-li manželka/manžel držitelkou průkazu ZTP/P. Dále je nutno vyplnit jméno, příjmení a rodné číslo manželky/manžela v tabulce č.1 na konci druhé strany formuláře přiznání.